Gần đây, báo cáo của Công ty Chứng khoán VietCap về tình hình tài chính của Vingroup đã gây xôn xao dư luận, đặc biệt là thông tin tập đoàn đã chi ra tới $906.5 triệu trong năm 2024 để tất toán các khoản nợ trái phiếu quốc tế trước hạn. Con số khổng lồ này đã dấy lên nhiều câu hỏi về sức khỏe tài chính của “người khổng lồ” một thời.

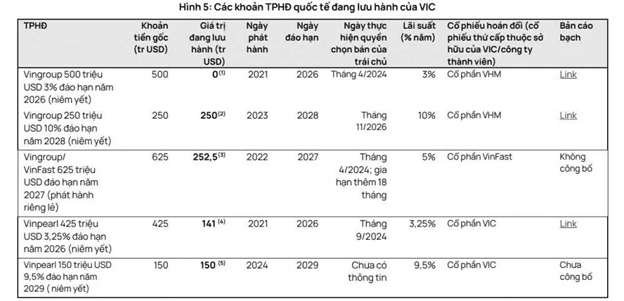

Cụ thể, lô trái phiếu quốc tế trị giá $500 triệu VinGroup phát hành vào năm 2021 với lãi suất 3% một năm, đáo hạn vào năm 2026. Lô trái phiếu này cho phép trái chủ chuyển đổi sang cổ phiếu VHM với giá 123,000 VNĐ/cổ phiếu. Tuy nhiên, đến cuối Tháng Tư năm 2024, Vingroup đã quyết định sử dụng tiền mặt để mua lại $250 triệu mệnh giá của lô trái phiếu này. Một nửa còn lại, tương đương $250 triệu, được đảo nợ bằng cách phát hành lô trái phiếu quốc tế mới vào Tháng Hai cùng năm để thanh toán. Điều đáng chú ý là lô trái phiếu mới này có lãi suất lên tới 10%, cao hơn gấp ba lần lãi suất ban đầu, và có quyền chuyển đổi thành cổ phiếu VHM với giá 51,635 VNĐ/cổ phiếu.

Một lô trái phiếu khác mệnh giá $625 triệu được phát hành vào năm 2022, cho phép chuyển đổi sang cổ phiếu VinFast. Thông tin chi tiết về lô trái phiếu này không được công bố rộng rãi. Tuy nhiên, Vingroup đã tiến hành mua lại $312.5 triệu mệnh giá vào Tháng Tư và thêm $60 triệu vào Tháng Bảy năm 2024. Phần còn lại trị giá $252.5 triệu được gia hạn thanh toán đến năm 2027 sau khi thương lượng với trái chủ.

Lô trái phiếu quốc tế với lãi suất 3.25% một năm có trị giá $425 triệu USD do Vinpearl, một công ty con của Vingroup, phát hành và có thời gian đáo hạn vào năm 2026. Lô trái phiếu này cho phép chuyển đổi thành cổ phiếu VIC với giá 109,680 VNĐ/cổ phiếu. Đến Tháng Tám 2024, Vinpearl đã mua lại $284 triệu mệnh giá của lô trái phiếu này.

Để thanh toán phần còn lại trị giá $141 triệu, Vinpearl phát hành lô trái phiếu quốc tế mới trị giá $150 triệu, với lãi suất 9.5% một năm và đáo hạn vào năm 2029. Tuy nhiên, bản cáo bạch của lô trái phiếu này cũng chưa được công bố.

Các khoản trái phiếu hoán đổi quốc tế đang lưu hành của VinGroup. Nguồn: VietCap

Việc các trái chủ quốc tế đồng loạt yêu cầu mua lại trái phiếu trước hạn, bất chấp việc có thể phải chịu một khoản lỗ nhất định, cho thấy niềm tin của họ vào khả năng thanh toán đúng hạn của Vingroup đang bị lung lay. Hành động này, thường được xem là dấu hiệu cảnh báo về tình hình tài chính của doanh nghiệp, xuất phát từ việc giá chuyển đổi sang cổ phiếu của các lô trái phiếu hiện cao hơn nhiều so với giá thị trường của các cổ phiếu VHM, VIC, VFS. Trong bối cảnh triển vọng kinh doanh của Vingroup, đặc biệt là VinFast, còn nhiều bất ổn, việc nắm giữ trái phiếu trở nên kém hấp dẫn, khiến các trái chủ tìm cách rút vốn sớm để giảm thiểu rủi ro.

Thông thường, doanh nghiệp sẽ ưu tiên tận dụng tối đa nguồn vốn vay để tạo ra lợi nhuận. Việc mua lại trái phiếu sớm đồng nghĩa với việc giảm khả năng sử dụng đòn bẩy tài chính, đi kèm với một khoản chi trả tiền mặt lớn, chỉ hợp lý khi lãi suất trái phiếu quá cao. Tuy nhiên, việc ông Vượng phải xoay xở để chi trả một khoản tiền khổng lồ để tất toán các khoản vay sớm cho thấy áp lực tài chính mà tập đoàn đang phải đối mặt.

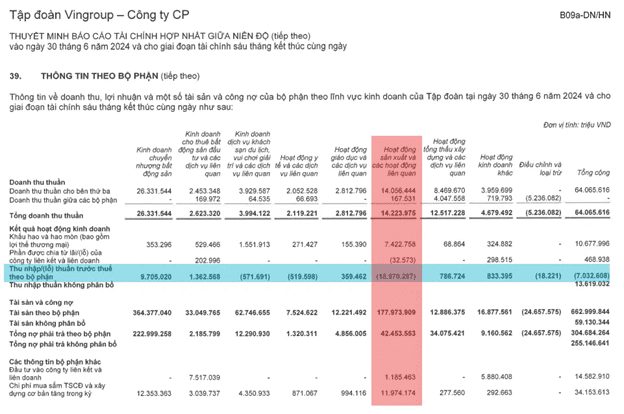

Báo cáo tài chính hợp nhất kiểm toán bán niên 2024 của VinGroup cho thấy mảng sản xuất, trong đó chủ yếu là VinFast đã lỗ gần 19,000 tỷ VNĐ, trong khi ông Vượng đã phải cam kết tiếp tục rót thêm $1 tỷ cho VinFast “cho đến khi hết tiền mới thôi”. Việc các chủ nợ yêu cầu tất toán sớm trong bối cảnh này càng gia tăng áp lực lên dòng tiền của tập đoàn. Tình trạng này khiến uy tín của Vingroup trong mắt các tổ chức tín dụng và nhà đầu tư bị ảnh hưởng, dẫn đến việc mất vị thế đàm phán khi cần huy động thêm vốn.

Hoạt động sản xuất của VinGroup, chủ yếu tới từ VinFast, đã lỗ gần 19.000 tỷ đồng trong nửa đầu năm 2024.

Nguồn: BCTC Hợp Nhất bán niên 2024 đã kiểm toán của VinGroup

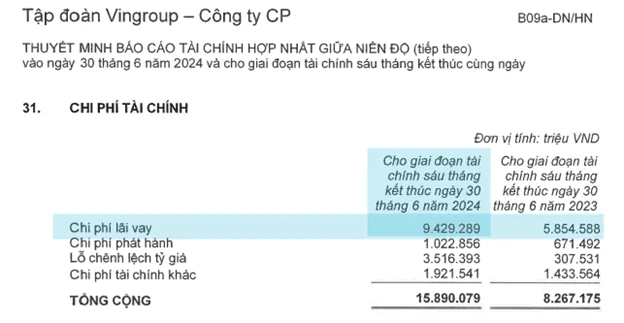

Để tiếp cận nguồn vốn mới, tập đoàn buộc phải chấp nhận vay với lãi suất cao hơn để bù đắp cho rủi ro mà nhà đầu tư phải gánh chịu khiến cho chi phí vốn của Vingroup sẽ tiếp tục leo thang trong thời gian tới. Điển hình là chi phí lãi vay nửa đầu năm 2024 đã tăng hơn 60% so với cùng kỳ năm ngoái, từ 5,800 tỷ VNĐ lên 9,400 tỷ VNĐ. Tính ra, mỗi ngày Vingroup phải chi trả hơn 52 tỷ VNĐ tiền lãi vay, so với mức 32 tỷ VNĐ cùng kỳ năm trước.

Chi phí lãi vay của VinGroup nửa đầu năm 2024 đã tăng hơn 60% so với cùng kỳ năm ngoái.

Nguồn: BCTC Hợp Nhất bán niên 2024 đã kiểm toán của VinGroup

Báo cáo của Vietcap đã phơi bày một thực tế đáng lo ngại: Vingroup đang mắc kẹt trong vòng xoáy nợ nần, buộc phải bán bớt tài sản cũng như vay với lãi suất ngày càng cao để trả nợ. Tập đoàn đang phải gánh chịu chi phí vay nợ đắt đỏ, thậm chí chấp nhận lãi suất gấp 3-4 lần so với trước để trang trải các khoản nợ “bị đòi” trước hạn. Nguồn tiền để thanh toán cho các trái phiếu, bên cạnh việc sử dụng trái phiếu quốc tế với lãi suất cao như đã đề cập, chủ yếu đến từ hai nguồn: bán Vincom Retail và phát hành thêm trái phiếu trong nước – tất nhiên, cũng với lãi suất cao ngất ngưởng.

Cụ thể, Vingroup đã bán 70.77% cổ phần của SDI, công ty vỏ bọc sở hữu 41.5% Vincom Retail (VRE) thông qua một công ty vỏ bọc khác SADO, thu về hơn 27,600 tỷ VNĐ và ghi nhận khoản lợi nhuận hơn 15,500 tỷ VNĐ, tương đương gần $624 triệu.

Thương vụ này cho thấy Vingroup đang phải “gồng mình” bán tài sản giá trị để cầm cự. Việc phải hy sinh “con gà đẻ trứng vàng” Vincom Retail, thoái vốn khỏi 41.5% cổ phần tại đây, là minh chứng rõ nét cho áp lực tài chính mà tập đoàn đang phải đối mặt.

Bên cạnh việc phát hành trái phiếu quốc tế với lãi suất cao để đảo nợ, VinGroup gần như không còn lựa chọn nào khác ngoài việc tìm kiếm nguồn vốn mới trên thị trường trái phiếu trong nước. Thực tế, 62% tổng số tiền huy động được trong nước suốt nửa đầu năm 2024 đến từ kênh này. Cho thấy “cơn khát” tiền mặt của tập đoàn đang ở mức báo động, buộc họ phải chấp nhận vay với chi phí ngày càng đắt đỏ để trang trải các khoản nợ trái phiếu bị yêu cầu trả nợ trước hạn. Điều này thể hiện qua việc lãi suất trái phiếu mà Vingroup phải chấp nhận đang ở mức rất cao, phản ánh gánh nặng chi phí lãi vay mà tập đoàn đang phải gánh chịu

Chỉ trong 5 tháng đầu năm, Vingroup đã phát hành thêm 14.000 tỷ VNĐ trái phiếu trong nước, phần lớn là trái phiếu “ba không” tương đương khoảng $560 triệu. Lãi suất trái phiếu cũng cao ngất ngưởng, lên tới hơn 10% một năm, gấp 3-4 lần lãi suất trái phiếu quốc tế đã mua lại, cho thấy các chủ nợ đang phải tính lãi suất cao hơn để bù đắp cho rủi ro khi cho Vingroup vay.

Có thể thấy, giấc mơ xe điện toàn cầu với VinFast đang biến VinGroup thành “con nghiện” của dòng tiền. VinFast như một “hố đen” khổng lồ, hút cạn tài nguyên của tập đoàn, khiến Vingroup phải vay nợ với lãi suất ngày càng cao, dấn thân vào một canh bạc đầy rủi ro để thỏa mãn cơn khát vốn chưa biết điểm dừng. Vị tỷ phú nổi tiếng lẫn tai tiếng hàng đầu Việt Nam đang phải trả giá đắt cho tham vọng của mình, và nếu không thể sớm tìm ra lời giải cho bài toán tài chính, giấc mơ xe điện có thể biến thành cơn ác mộng, nhấn chìm “người khổng lồ” trong biển nợ.