Mảng xe hơi VinFast tiếp tục là gánh nặng với khoản lỗ hơn 27,000 tỷ đồng trong 9 tháng đầu năm 2024. Tuy nhiên, con số này chưa phản ánh đầy đủ thực trạng thua lỗ của VinFast, khi chưa tính đến các chi phí lãi vay. Ví dụ, trong nửa đầu năm 2024, mảng xe hơi mà tập đoàn Vingroup gánh chung, lỗ gần 19,000 tỷ đồng, nhưng báo cáo tài chính của VinFast trong cùng kỳ, sau khi tính đủ các chi phí lãi vay, lại ghi nhận khoản lỗ trước thuế lên đến 33,500 tỷ đồng.

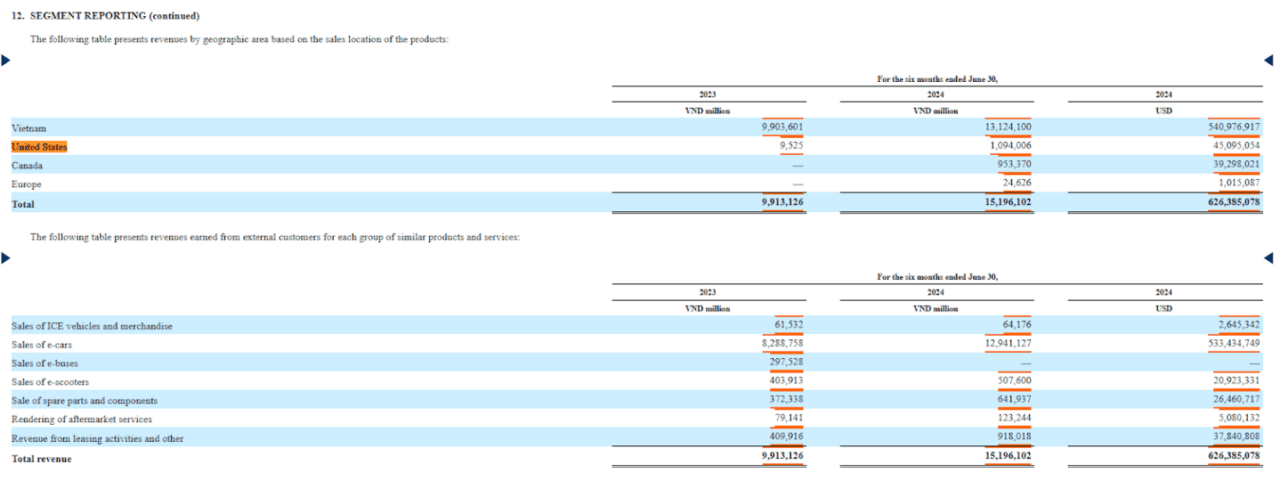

Báo cáo tài chính cập nhật ngày 21 tháng Mười cho thấy, VinFast hiện đang gánh khoản lỗ lũy kế khổng lồ, hơn 9.2 tỷ USD. Báo cáo này cũng công bố doanh thu của VinFast tại thị trường nước ngoài trong 6 tháng đầu năm chỉ đạt hơn 85.6 triệu USD, bao gồm hơn 45 triệu USD tại Hoa Kỳ, gần 39.3 triệu USD tại Canada, và chỉ hơn 1 triệu USD tại Châu Âu. Nếu loại trừ doanh thu từ hoạt động cho thuê xe (lease) là 37.84 triệu USD, doanh thu bán xe thực tế ở nước ngoài của VinFast chỉ còn gần 47.6 triệu USD. Mặc dù doanh thu từ cho thuê xe bao gồm cả thị trường Việt Nam, nhưng khả năng cao phần lớn đến từ Mỹ vì tại Việt Nam, VinFast có thể ghi nhận doanh thu thuê xe thông qua các công ty như GSM hay FGF để tối ưu lợi ích tài chính, thay vì ghi nhận trực tiếp vào VinFast.

Với mức giá trung bình của VF8 là 50,000 USD, ước tính VinFast chỉ có thể bán được khoảng 950 chiếc xe ở nước ngoài, chủ yếu tại Canada nhờ các chính sách trợ giá, đặc biệt là tại bang Quebec được trợ giá của bang và liên bang. Tại Mỹ, doanh thu bao gồm cả doanh thu lease ước tính chỉ tương đương với khoảng 900 chiếc xe được bán ra trong nửa đầu năm 2024. Con số này thấp hơn đáng kể so với số liệu 2,152 chiếc do công ty phân tích Kelley Blue Book (KBB) của Cox Automotive thu thập từ các đại lý VinFast tại Mỹ. Các số liệu doanh số của KBB cũng được VinFast sử dụng trên truyền thông trong nước đã gây hiểu lầm về tiềm năng thực sự của hãng.

Hiện tại, chỉ có doanh thu và lãi/lỗ của VinFast được kiểm toán thông qua báo cáo tài chính bán niên và cả năm của Vingroup. Còn số lượng xe bán ra, tức doanh số bán xe, của VinFast không được kiểm toán độc lập, đặc biệt sau khi VinFast rút khỏi Hiệp hội Xe hơi Việt Nam (VAMA). Việc VinFast cung cấp số liệu doanh số không chính xác cho các bên thứ ba như KBB đặt ra nghi vấn về tính chính xác của con số 51,000 xe được bán ra tại Việt Nam do chính VinFast công bố khi không được bên thứ ba kiểm toán xác minh.

Có thể thấy rằng, câu chuyện tài chính của tập đoàn Vingroup không phải là một câu chuyện tăng trưởng thần kỳ như trên truyền thông Việt Nam, mà giờ đây là một bức tranh đầy rủi ro với “hố đen” VinFast ngày càng sâu trong khi lỗ lũy kế đã vượt quá 9.2 tỷ USD. Ông Phạm Nhật Vượng đang phải xoay sở với bài toán đảo nợ, vay thêm với lãi suất cao để duy trì hoạt động của tập đoàn, trong khi dòng tiền hoạt động tiếp tục thâm hụt hơn 30,100 tỷ đồng dù đã thu trước hơn 97,000 tỷ đồng từ khách hàng. Sự phụ thuộc vào các hoạt động tài chính, thoái vốn, và các thương vụ chuyển nhượng để bù đắp thua lỗ cho thấy một mô hình kinh doanh thiếu bền vững. Thêm vào đó, những nghi vấn về tính minh bạch trong báo cáo doanh số của VinFast càng làm gia tăng rủi ro cho các nhà đầu tư. Liệu “đế chế” của ông Vượng có thể chống đỡ được sức nặng của VinFast và những khoản nợ khổng lồ, hay sẽ sụp đổ như một “bom tấn” với hậu quả khôn lường? Câu hỏi này vẫn còn bỏ ngỏ và đang là mối quan ngại lớn cho tương lai của Vingroup, nơi đang đổ tiền cho Vinfast.

Nhà “tài trợ” của Vinfast đang phải vét túi ra sao?

Báo chí trong nước tràn ngập những thông tin tích cực về kết quả kinh doanh quý III/2024 của Vingroup, với các tiêu đề như “Quý III/2024, Vingroup mang về doanh thu kỷ lục 62,850 tỷ đồng, tăng 31% so với cùng kỳ năm trước và lợi nhuận sau thuế 2,015 tỷ đồng, tăng gấp 3 lần cùng kỳ và cũng là mức lợi nhuận theo quý cao nhất trong 5 năm gần đây.”, “Vingroup báo lãi sau thuế hơn 2,000 tỷ đồng trong quý III/2024”, hay “Vingroup cho biết kết quả tích cực trên do hoạt động kinh doanh cốt lõi ghi nhận sự tăng trưởng đồng đều ở tất cả các trụ cột chính.” Tương tự như Vinhomes, danh từ “kỷ lục” đã tạo ra ảo vọng về một bức tranh kinh doanh vượt bậc của Vingroup cho nhà đầu tư nhỏ lẻ. Tuy nhiên, khi phân tích sâu báo cáo tài chính quý III/2024 của Vingroup lại hé lộ một thực tế hoàn toàn khác, đối lập với những gì được tô vẽ trên truyền thông.

Mặc dù Vingroup công bố lợi nhuận trước thuế (LNTT) hơn 4,700 tỷ đồng trong quý III 2024, nhưng nếu loại trừ các khoản thu từ hoạt động tài chính, LNTT thuần từ hoạt động kinh doanh trong 9 tháng đầu năm 2024 lại là một con số âm, gần 5,500 tỷ đồng. So với khoản lỗ thuần 7,032 tỷ đồng của 6 tháng đầu năm vừa rồi, LNTT thuần từ hoạt động kinh doanh (không bao gồm doanh thu tài chính) của quý III chỉ đạt 1,551 tỷ đồng. Điều này cho thấy doanh thu từ hoạt động tài chính đã đóng góp đáng kể vào khoản thuế mà Vingroup phải nộp, so với lợi nhuận thực tế từ hoạt động kinh doanh.

Sự phụ thuộc vào hoạt động tài chính để bù đắp lỗ hổng kinh doanh càng trở nên rõ ràng khi xem xét các con số cụ thể. Vingroup đạt LNTT gần 11,300 tỷ đồng sau 9 tháng đầu năm, nhưng đã phải đóng thuế tới 64% khiến cho Lợi Nhuận Sau Thuế (LNST) chỉ còn hơn 4,000 tỷ đồng. Nguyên nhân chính là khoản lỗ hơn 28,000 tỷ đồng của VinFast đã “nuốt chửng” toàn bộ doanh thu và LNTT hơn 11,000 tỷ đồng của Vinhomes cùng các mảng kinh doanh sinh lời khác. Thậm chí, nếu tính riêng trong giai đoạn 2022-2023, thuế suất thực tế của Vingroup có kỳ lên tới 84%-85%.

Để lấp đầy khoản lỗ khổng lồ của VinFast, ông Phạm Nhật Vượng dường như đã phải dựa vào hoạt động tài chính.

Doanh thu từ mảng này tăng vọt gần 143% so với cùng kỳ năm ngoái, đạt hơn 37,800 tỷ đồng. Thêm vào đó, trong 9 tháng đầu năm, Vingroup đã nhận hơn 15,650 tỷ đồng từ phát hành cổ phiếu và nhận vốn chủ sở hữu, được cho là khoản tiền ông Vượng rót thêm cho VinFast.

Xu hướng này tiếp tục được thể hiện trong quý III năm nay, với doanh thu từ hoạt động tài chính tăng gấp 5.4 lần so với cùng kỳ năm 2023, đạt hơn 8,700 tỷ đồng. Đáng chú ý, con số này gấp đôi lãi gộp (khoản doanh thu sát với thực tế nhất) là hơn 18,100 tỷ đồng trong 9 tháng đầu năm. Điều này cho thấy hoạt động thoái vốn, bao gồm cả việc chuyển nhượng các công ty con, đã đóng vai trò then chốt trong việc “cứu vãn” tình hình tài chính bấp bênh của Vingroup.

Phần lớn doanh thu này đến từ các thương vụ như bán Vincom Retail và có thể bao gồm cả những giao dịch “xào nấu sổ sách” thông qua các công ty vỏ bọc như NVY Việt Nam trong quý II. Chưa kể đến các công ty con được thành lập và chuyển nhượng nhanh chóng trong kỳ, những giao dịch không được thể hiện trên báo cáo tài chính.

Chỉ riêng trong quý III năm 2024, hoạt động chuyển nhượng đầu tư tài chính và chuyển nhượng công ty con đã mang lại cho Vingroup khoản doanh thu hơn 5,600 tỷ đồng. Mặc dù báo cáo tài chính quý III do chưa được kiểm toán nên không thuyết minh chi tiết khoản này, nhưng việc Vingroup đã hoàn tất chuyển nhượng toàn bộ cổ phần VRE của Vincom Retail ở công ty SDI Corp trong quý III cho 4 doanh nghiệp có liên quan đến Techcombank và Berjaya với tổng giá trị thương vụ lên tới 39,100 tỷ đồng (tương đương 1.56 tỷ USD) đã được đưa tin rộng rãi. Trước đó, vào đầu tháng Tư, Vingroup đã chuyển nhượng 55% cổ phần của SDI Corp.

Tình hình tài chính của Vingroup càng trở nên đáng ngại khi dòng tiền kinh doanh trong 9 tháng đầu năm thâm hụt hơn 30,100 tỷ đồng, trong bối cảnh xuất hiện dấu hiệu đảo nợ với tổng khoản vay và trái phiếu tăng đáng kể. Mặc dù đã thu về hơn 97,000 tỷ đồng từ khách hàng, Vingroup vẫn chưa thể khắc phục tình trạng thâm hụt dòng tiền kinh doanh.

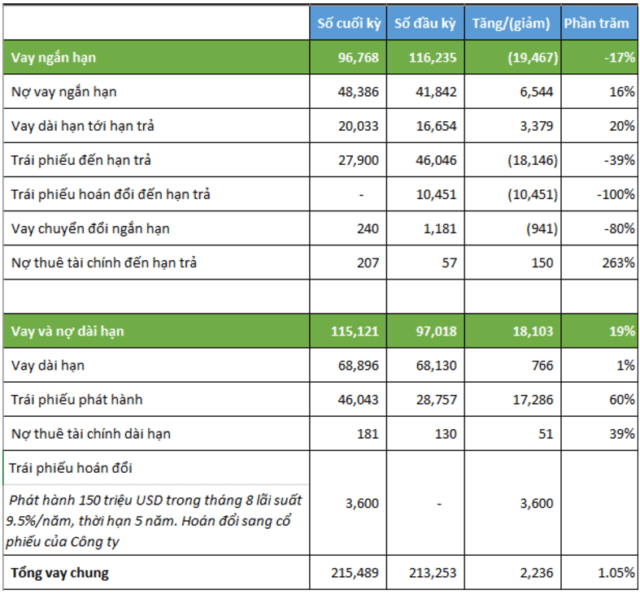

Cụ thể, tổng vay ngắn hạn trong quý III năm nay giảm 17%, nhưng khi phân tích chi tiết, nợ vay ngắn hạn thực tế lại tăng 16%, và vay dài hạn tới hạn trả tăng 20%. Sự sụt giảm tổng nợ ngắn hạn chủ yếu đến từ việc giảm bớt lượng trái phiếu và số tiền vay chuyển đổi. Tuy nhiên, lượng trái phiếu phát hành dài hạn trong quý III lại tăng mạnh khoảng 60%, tương đương hơn 17,200 tỷ đồng. Thêm vào đó, hơn 3,600 tỷ đồng trái phiếu quốc tế được phát hành trong tháng Tám đã nâng tổng số tiền thu được từ trái phiếu trong quý III lên 20,800 tỷ đồng, khiến tổng giá trị khoản vay của Vingroup trong quý này tăng hơn 2,200 tỷ đồng, lên gần 216,000 tỷ đồng.

Tính chung 9 tháng đầu năm, Vingroup đã vay tổng cộng gần 113,000 tỷ đồng, tăng hơn 58% so với cùng kỳ năm ngoái. Đồng thời, tiền chi trả nợ gốc cũng tăng gần 120%, lên gần 113,300 tỷ đồng.

Chi phí tài chính trong 9 tháng đầu năm 2024 tăng 42% so với cùng kỳ, lên gần 23,500 tỷ đồng. Trong đó, chi phí lãi vay và phát hành trái phiếu tăng hơn 33% so với cùng kỳ năm trước, đạt hơn 16,000 tỷ đồng. Việc gia tăng số tiền vay, đặc biệt là vay dài hạn, cùng với chi phí lãi vay tăng mạnh cho thấy Vingroup đang phải vay nợ nhiều hơn với lãi suất cao hơn để bù đắp thâm hụt tiền mặt và trả nợ vay ngắn hạn.

Những “kỷ lục” đáng báo động này của Vingroup trong 9 tháng đầu năm 2024, dường như đã bị báo chí Việt Nam lờ đi, phần lớn đều xuất phát từ “cái hố đen” mang tên VinFast.